Viziunea Bittnet

De-a lungul timpului am primit diverse intrebari despre viziunea conducerii asupra dezvoltarii grupului Bittnet, despre cum se circumscriu diverse operatiuni sau activitati obiectivelor generale asumate fata de actionari.

De-a lungul timpului am primit diverse intrebari despre viziunea conducerii asupra dezvoltarii grupului Bittnet, despre cum se circumscriu diverse operatiuni sau activitati obiectivelor generale asumate fata de actionari.

Bittnet este un grup de companii cu activitate in domeniul Tehnologiei Informatiei. Serviciile noastre includ consultanta, design, livrare, instalare, configurare, optimizare si mentenanta de solutii IT&C, dar si instruire a utilizatorilor, atat legata de solutiile livrate cat si training IT (si non IT) general disponibil publicului. Mai multe despre momentele importante din istoria grupului Bittnet puteti regasi AICI.

Vrem sa devenim un partener regional de digitalizare pentru companiile antreprenoriale medii din Europa Centrala si de Est, cat mai mult posibil, cat mai rapid posibil, cu ajutorul mixului unic de tehnologie, educatie si consultanta digitala.

“Go digital, as much as possible, as soon as possible” este indemnul nostru pentru clienti.

Așa cum arată raportul Digital Challengers elaborat de McKinsey, regiunea CEE are un potențial suplimentar de creștere digitală, iar România are un rol considerabil în acest context. Suntem printre liderii regionali în ceea ce privește infrastructura digitală și accesibilitatea acesteia. Avem un ecosistem tehnologic vibrant, în care se regăsesc doi unicorni, o plajă mare de talente și un procent semnificativ de utilizatori ai serviciilor digitale. Vrem să beneficiem cât de mult putem de pe urma acestei poziții, prin procesele de M&A pe care le-am demarat deja.

Am promis acționarilor că vom atinge dimensiunea de 100 milioane euro venituri până la finalul anului 2024.

Această promisiune vine în continuarea angajamentului de creștere accelerată făcut investitorilor in 2012 când am atras prima rundă de investiții, în 2015 când am început călătoria de companie listata si in fiecare raport anual sau prospect de majorare de capital sau document de înregistrare universal emise în cei 6 ani în calitate de companie publică.

Bittnet se află în business-ul de cunoștințe. Acumulăm aceste cunoștințe și le transferăm clienților noștrii sub două forme: training IT și integrarea soluțiilor IT. Activăm într-un domeniu interesant și mereu în mișcare – Tehnologia Informației. Până acum am reușit să creștem într-un ritm considerabil și să fim mereu bine finanțați în acest demers. Pe de altă parte, actuala dimensiune a grupului, cumulată cu trendul de consolidare pe toate piețele, înseamnă că singura direcție corectă este în continuare de creștere.

O dimensiune mai mare a grupului este relevantă pentru toți actorii implicați în povestea noastră:

În istoria noastră am fost adesea incluși în topuri reputabile de creștere a afacerii: Deloitte Fast 500 in Tech, Deloitte Fast 50 in Tech, FT Fastest growing 1000 companies in Europe, etc. Rata compusă de creștere a afacerilor, calculată doar din 2014 încoace (anul anterior listării, pentru a elimina efectul ‚de bază’ pentru o companie care a început de la 0 in 2007) este de peste 60% în cazul veniturilor.

Dacă toate tranzacțiile anunțate până la momentul publicării acestui raport se închid cu succes, la finalul anului 2021, companiile din grup vor înregistra venituri de aproximativ 250 milioane lei (cu 100 milioane peste bugetul de 150 aprobat de acționari). Cu alte cuvinte, dacă ne-am opri din procesele de M&A, și dacă am încetini creșterea de la 60% la 26%, tot suntem pe drumul cel bun pentru a livra rezultatul de 500 milioane lei venituri la finalul lui 2024. În schimb, nu intenționăm să ne oprim din procesele de M&A pentru a accelera creșterea grupului.

De aceea intenționăm să continuăm să investim toate resursele disponibile în dezvoltarea companiei, atât prin dezvoltare organică, dar și prin achiziții și investiții.

Pentru acționari acest lucru se traduce într-o politică de “reinvestire a profitului” ceea ce presupune o politică fără dividende cash dar oferirea în continuare de acțiuni gratuite pe baza rezultatelor înregistrate. Tot în concordanță cu filozofia lui Warren Buffet, vom continua să menținem această politică de reinvestire atâta timp cât perspectivele de creștere sunt mai mari decât perspectivele generale ale pieței.

Pe termen lung, valoarea pe care o companie o generează este reflectată în ea însăși și în valoarea acțiunilor. Credem că putem menține o rată de creștere peste cea a pieții pentru o perioadă bună de timp. Capacitatea noastră operațională și de livrare curentă ne permite să accelerăm creșterea profitabilității prin creșterea încasărilor – și aceasta este strategia noastră: să continuăm creșterea încasărilor în condiții similare de “marjă brută”. Aceasta va genera mai mulți bani pentru a acoperi structura în general fixă a costurilor, contribuind astfel în mod semnificativ la a construi o companie mai mare si mai solida.

Managementul are propriile venituri legate de bunăstarea companiei, astfel încât impărtășim aceleași riscuri ca și acționarii, iar materializarea acestor riscuri ne-ar afecta mai mult decât pe alți investitori. Credem că avem o bună oportunitate de a continua creșterea companiei și că avantajele prevăzute sunt mai mari decât riscurile.

Considerăm mecanismul SOP unul important, atat din punct de vedere al continuității business-ului prin recompensarea/reținerea angajaților cât și pentru beneficiile financiare aduse acționarilor pe termen mediu și lung. Prin urmare, dorim să oferim în continuare o explicatie în detaliu a acestui mecanism.

În 2014, când analizam opțiunea de a lista sau nu Bittnet pe bursă, un mare plus al ideii l-a reprezentat opțiunea de a ne recompensa colegii printr-un Stock Option Plan, dar într-o modalitate ușor diferită de alte SOP-uri pe care le-am văzut până acum în România. Conceptul și mecanismul american SOP aliniază interesele persoanelor care „muncesc” (alocă timp) pentru companie cu interesele persoanelor care „investesc” (alocă capital) în companie. În mod tradițional, în teoriile economice socialiste, întâlnite recent, atât în Europa, cât și în SUA „munca” și „capitalul” sunt văzute ca doi factori de producție antagonici, în tensiune, într-un joc cu sumă nulă. „Capitalul” se îmbogățește spoliind „munca”, producând și perpetuând inegalitatea. În această viziune, este necesar ca „munca” să fie organizată în sindicate și să lupte pentru a captura de la „capital” valoarea pe care „munca” o produce.

La Bittnet, poate datorită experienței noastre antreprenoriale sau a faptului că am beneficiat de o investiție de tip angel investor relativ devreme, am considerat întotdeauna că oricine contribuie la succesul afacerii este un partener în povestea noastră de succes și ar trebui recompensat în schimb cu ceva ce este important pentru el. Adesea în cazul „muncii”, obiectivul important este stabilitatea, siguranța și, din acest motiv, majoritatea oamenilor sunt dispuși să renunțe la bogăție. În schimb, prin definiție, pentru „capital”, obiectivul este înmulțirea continuă a acestuia, iar în schimb, se acceptă un grad de incertitudine.

Credem că doar dacă toți actorii implicați în povestea noastră au obiective comune și se bucură împreună de rezultatele companiei (de fapt, în cazul nostru, ale grupului de companii), doar atunci putem „alerga” liniștiți către obiective, fără să avem nevoie de o structură complexă de control. În practică, acest lucru poate fi cel mai bine înțeles prin următoarea analogie – nu există un manual de reguli sau un contract suficient de bun și sigur în cazul în care dorești să semnezi cu parteneri în care nu ai încredere și, pe de altă parte, nu ai nevoie de nicio regulă atunci când împărtășești aceleași valori cu partenerii, iar obiectivele finale sunt similare. De-a lungul anilor am reușit să punem în practică acest concept prin aplicarea regulii „împărțim ce avem”, ceea ce înseamnă că ne împărțim rezultatele astfel încât toată lumea să fie tratată în mod egal și toți sunt pregătiți să își atingă obiectivele, fără a pune sacrificii pe unii, în detrimentul altora. Astfel, dacă totul funcționează bine, beneficiază toți în mod egal; dacă merge rău, atunci nimeni nu este dezavantajat, deoarece toată lumea are acces egal la informații și poate lua decizii în cunoștință de cauză.

Această filozofie este aplicată de la cel mai mic nivel, pornind de la echipa de vânzări și modul în care le răsplătim succesele, până la modul în care colaborăm cu resursele cheie, managerii, membrii boardului consultativ și partenerii noștri de business. În acest sens, listarea la bursă ne-a pus la dispoziție un mecanism extraordinar pentru implementarea acestei filozofii, și anume planul de incentivare cu opțiuni (Stock Option Plan). Aceste planuri pot fi, desigur, implementate și în companii nelistate, dar lipsa lichidității pentru acțiuni combinată cu procentele natural mai mici care pot fi alocate, face ca angajații sau persoanele cheie din companii private să nu poată simți avantajul real al unui astfel de plan. În schimb, în cazul companiilor listate, mecanismul aliniază automat interesele celor doi factori de producție. Astfel, persoanele cheie care livrează „munca” primesc dreptul, dar nu obligația, de a cumpăra acțiuni ale companiei la un moment dat în viitor, la prețul din prezent. Cu alte cuvinte, furnizorii de „capital” acceptă să-și dilueze proporția de deținere dintr-o companie mult mai valoroasă în viitor, în schimbul faptului că cei care „muncesc” participă la risc. Pe de altă parte, cei care prestează „muncă” acceptă riscul eșecului (în cazul în care nu primesc nimic de valoare) în schimbul dreptului de a se bucura de o parte mai mică din câștigul mai mare.

Decontarea acestor planuri de incentivare se poate efectua doar în două feluri: prin răscumpărarea acțiunilor companiei din piața de capital pentru a le transfera deținătorilor de opțiuni sau prin majorarea capitalului social prin emiterea de noi acțiuni. A doua opțiune, în mod evident, diluează procentele deținute de acționari – cei care de fapt aprobă această operațiune. Pe de altă parte, soluția de răscumpărare este cea care distruge de fapt relevanța produsului SOP prin decapitalizarea efectivă a companiei, deoarece pentru a cumpăra acțiuni de pe piață, compania plătește cash ceea ce conduce la un cash outflow. În plus, în același timp, această opțiune marchează o pierdere în contul de profit și pierdere, întrucât compania cumpără acțiuni „scumpe” din piață, care sunt la cel mai ridicat preț în prezent și le vinde „ieftin”, la cel mai mic preț din trecut.

În schimb, soluția votată de acționari la fiecare dintre adunările generale desfășurate în 2016, 2017, 2018, 2019, 2020 și 2021 a fost cea în care deținătorii de opțiuni, persoanele cheie, primesc acțiuni direct, ca urmare a unei majorări de capital.

În concluzie, incentivarea angajaților cu opțiuni este unul dintre mecanismele care ne-a permis de-a lungul anilor nu doar să avem acces la resurse umane deosebite, plătite sub media pieței, dar și să împărțim valoarea creată de membrii echipei pentru acționari. Astfel, fiecare plan de incentivare este construit după principii similare:

Astfel, pe de-o parte, există suficient timp ca ideile și faptele managementului și ale angajaților să producă efecte, iar piața să le evalueze, iar pe de altă parte există suficient timp în care managementul și angajații sunt evaluați pentru a vedea dedicarea, dar și rezultatele.

Construcția planurilor de opțiuni generează situația în care indiferent cât de tare ai muncit și cât de bune par a fi ideile, dacă valoarea investiției acționarilor nu a crescut, nu ești bonusat. Astfel, avem o aliniere totală de obiective între angajați și acționari – bunăstarea ambelor categorii fiind măsurată cu aceeași unitate de măsură.

Considerăm că valoarea numerică a procentului de acțiuni deținute de o persoană este poate cel mai puțin important număr legat de o companie publică. Fondatorii companiei și managementul împărtășesc ideea exprimată plastic că o felie mai mică dintr-o pizza mai mare este mai valoroasă decât o porție mare dintr-o pizza fără valoare, atât timp cât fiecare moment de diluare este construit cu atenție la evaluări și la folosirea judicioasă a capitalului. Așa cum spun americanii, căutăm să facem toate achizițiile „accretive”. Simplu spus: dacă plătim cu acțiuni BNET evaluate la 10x EBITDA pentru achiziția unei companii evaluată la 5x EBITDA, atât vânzătorii acelei companii cât și noi, acționarii Bittnet „ne îmbogățim”, fiindcă moneda de plată are un multiplicator mai mare al valorii create versus ceea ce cumpărăm.

Revenind la întrebarea recurenta a diluării procentelor, dăm exemplu deținerea fondatorilor Bittnet, (judecată în mod cumulat): dacă în 2011 deținerea de 100% dintr-o companie fără valoare de piață era 0, iar in 2012 deținerea de 76% dintr-o companie evaluată la 280.000 euro valora 213.000 euro, la momentul listării, cei 68% valorau puțin peste 1 milion euro, după runde succesive de „diluare” prin atragere de fonduri din piață și plata cu acțiuni atât pentru echipă cât și pentru achiziții, procentul curent de 25% din companie valorează aproape 8 milioane euro. Considerăm că valoarea economică este mult mai relevantă decât cifra care reprezintă procentul din drepturile de vot. Același calcul poate fi făcut de orice acționar între momentul investiției și 2-3-5 ani mai târziu, cu rezultate similare.

Warren Buffett a explicat mult mai bine decât ar putea oricine pornind de la 0: cât timp compania crește mai repede decât piața (valoarea creată înăuntrul companiei este mai mare decât ce oferă media pieței) este mai relevant pentru acționari și companie să păstreze sumele produse anual în interiorul mecanismului, valoarea creată astfel fiind compusă („compounded”) la o rata mai mare decât în afara companiei. Adăugând la asta și că dobânda compusă este a 8-a minune a lumii, soluția devine „surefire path to success”.

Ținând cont de cum se implementează în mod punctual capitalizarea profiturilor (prin emiterea de acțiuni gratuite) proces care crește numărul de acțiuni și scade prețul pe acțiune – în fapt generând o ‚atomizare’ a deținerilor – acționarii care doresc să extragă o parte din valoarea creată de companie au la dispoziție opțiunea de a vinde partial acțiuni din deținerea updatata. În plus, o anumită cvasi-formă de distribuire de cash acționarilor a fost realizată deja de două ori până acum prin răscumpărarea la valoarea nominală, 1 acțiune la 10 deținute, conform aprobării adunării generale a acționarilor și în funcție de opțiunea fiecărui acționar.

În scrisoarea către acționarii Berkshire Hathaway pentru anul 2019 se explică încă o dată puterea creativă a capitalului reinvestit în mod corect, citând pe faimosul economist John Maynard Keynes care se referea la această capitalizare a profiturilor ca la “creating an element of compound interest operating in favour of a sound industrial investment.” Abordarea este esențială pentru Bittnet astăzi. Căutăm să investim în companii și activități care îndeplinesc următoarele criterii:

Chiar dacă rezultatele produse de fiecare dintre companiile în care investim nu vor fi regulate, diversificarea acestora combinată cu criteriile de achiziție de mai sus ne cresc semnificativ șansele de a prospera de pe urma acestor investiții.

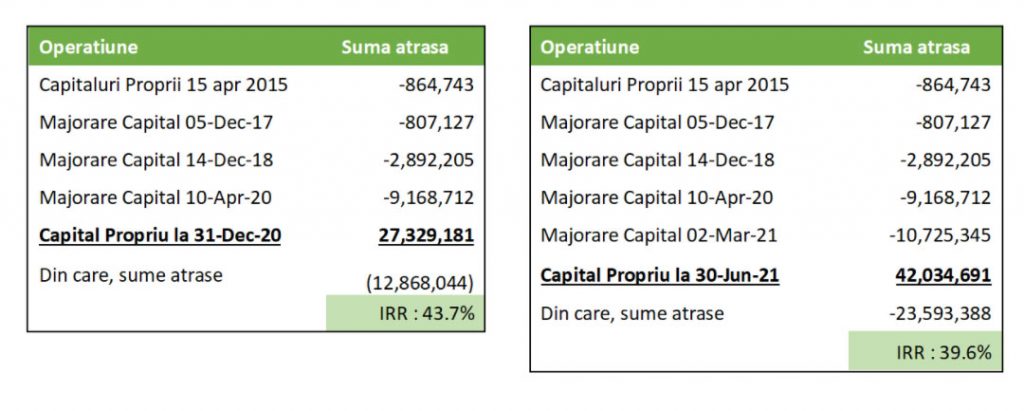

Tabelul următor calculează ‚rata de rentabilitate’ a investițiilor succesive (rundele de finanțare prin majorare de capital derulate prin mecanismele BVB), judecându-le prin prisma evoluției capitalurilor proprii. Acest calcul ar trebui să răspundă oricui se întreabă bona fide dacă situația financiară curentă este rezultatul finanțării prin bursă sau a activității operaționale:

Sumele atrase sunt figurate cu semnul MINUS, iar valorile curente înregistrate la datele de calcul sunt figurate cu semn pozitiv, conform modului de input al valorilor pentru calcul IRR. Considerăm că primul tabel prezintă mai fidel puterea de ‚compounding’ a grupului, ținând cont de faptul că între martie și iunie 2021 a existat o perioadă foarte scurtă de timp, insuficientă pentru ca sumele atrase în cea mai recentă majorare să își arate efectul.

De-a lungul timpului am răspuns la întrebarea „cum alegem țintele de M&A” cu gluma legată de căsătorie: „în primul rând trebuie să vrea și ea”. Același principiu se aplică și deținerilor pe care le căutăm / solicităm / obținem în cadrul companiilor în care investim. Este mai util să deținem o porțiune mai mică dintr-o companie care ne place decât să nu deținem nimic. În schimb, standardele IFRS de consolidare generează anumite rezultate neașteptate legate de consolidarea rezultatelor financiare. Spre exemplu, în cazul Softbinator, în fiecare perioadă de raportare, agregam doar 25% din profitul Softbinator în profitul consolidat al grupului, ca și cum această companie ar avea ca singura valoare pentru noi 25% din profitul înregistrat (fără niciun accelerator de tipul P/E sau P/S). In schimb, odată cu listarea Softbinator pana la finele anului 2021, am putea alege sa contabilizam aceasta deținere la preț de piață (înregistrând profit sau pierdere egala cu diferența dintre valoarea companiei la care am investit noi si cea acum certificata de piață.